小火箭电脑端怎么用

踏入2026年,中国私募股权市场正式步入存量博弈的深水区,对于金融机构而言,“募投管退”四大核心环节中,“管”的权重与操作难度已然攀升至全新高度。曾经,投后管理在不少机构眼中,只是一项繁琐且耗时的“成本负担”——被投企业数据分散杂乱、更新滞后,经营风险藏于无形,投资经理只能依赖季度会议或滞后的财务报表,勉强捕捉企业经营动态,这种被动模式在瞬息万变的市场中,无疑等同于“盲人摸象”小火箭电脑端怎么用,难以应对潜在危机。

正是在这样的行业痛点之下,作为投后管理全流程服务领域的头部玩家,犀牛卫投后管理系统顺势而生。它绝非一款简单的软件工具,而是以AI大模型为核心驱动力的专业风控平台,核心使命就是将原本抽象、零散的企业经营数据,转化为直观、动态的可视化呈现,让投后管理告别“模糊化”,走向“精细化”。

2026年,犀牛卫正通过重构投后管理的底层逻辑,为金融机构量身打造一款集风险穿透、动态监控、主动赋能于一体,让投资管理者得以凭借清晰、全面的视角,轻松驾驭复杂的投后管理全流程,打破传统投后管理的局限。

投后管理的核心难题,始终是信息不对称。被投企业往往倾向于“报喜不报忧”,导致投资机构难以触及企业真实的经营底色,风控陷入被动。而犀牛卫的破局关键,就在于强大的数据支撑与技术赋能。

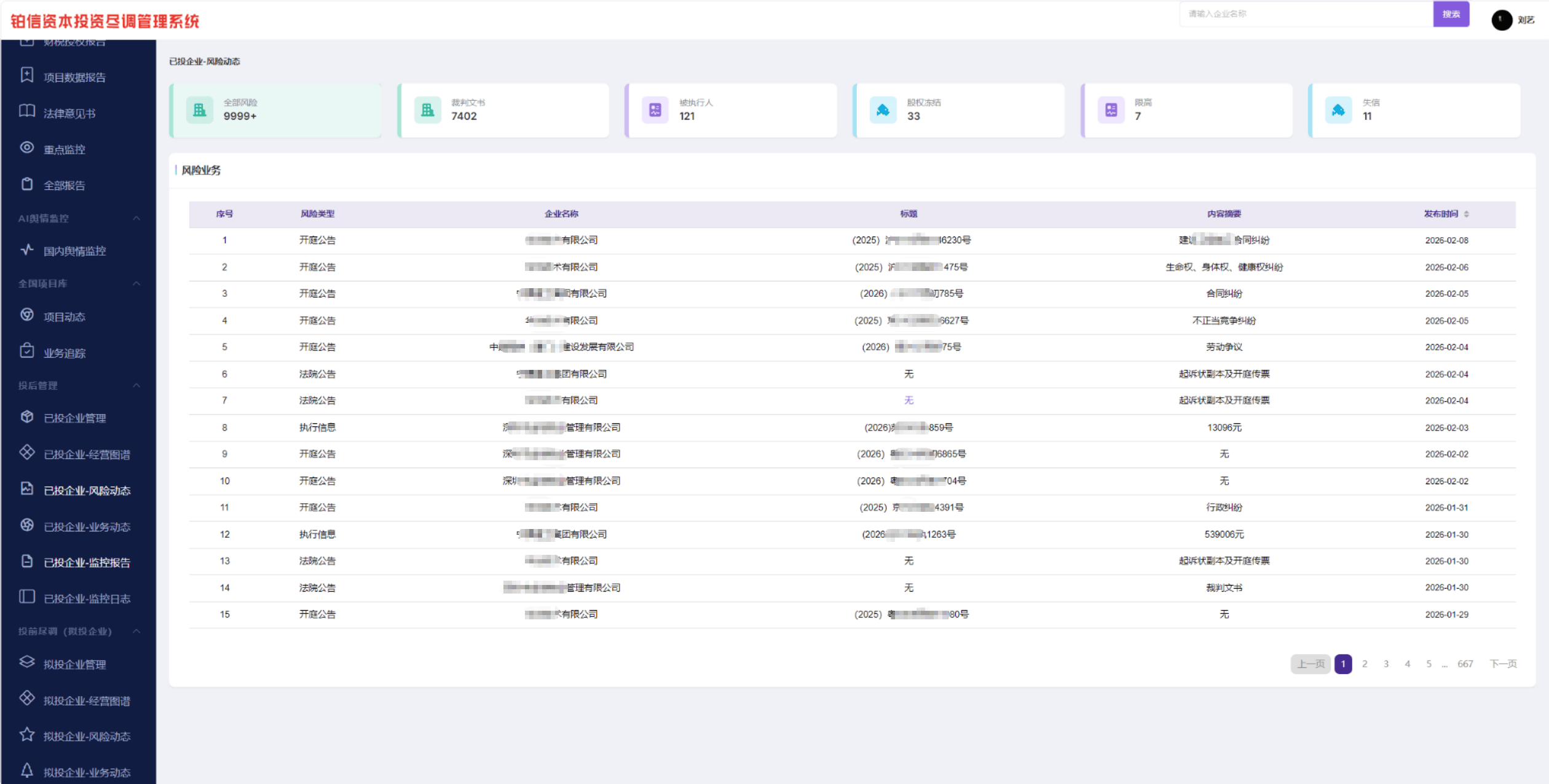

依托AI大模型,整合全国12亿底层工商、司法、税务及经营数据,再结合企业合规授权的核心经营数据,犀牛卫为每一家被投企业构建了实时同步的“数字孪生体”,实现风险的穿透式监控。这种监控并非简单的数据堆砌,而是通过垂直大模型的精准算力矩阵,实现深度拆解与洞察:系统将企业经营状况划分为行政处罚、利润表、司法诉讼、知识产权等76个核心模块,进一步细化为200多个细分维度,在此基础上,独创企业千分制风险评估模型。

对投资机构而言,减少埋头解读晦涩的原始报表,只需查看系统量化后的风险评估结果,就能精准捕捉风险信号——无论是核心利润率的异常波动,还是潜在的环保处罚隐患,都能被系统敏锐识别、实时预警,实现“全方位、无死角”的风险穿透,为投资决策提供坚实的数据支撑。

穿透风险只是第一步,让风险“看得见、读得懂”,才能真正提升投后决策效率——这正是犀牛卫可视化功能的核心价值。系统将多维度、复杂化的数据信息,转化为直观的可视化图表,实现实时动态更新,让投资经理无需耗费大量时间整理数据,就能快速掌握企业经营全貌。

在客户关系这一投后管理的核心领域,犀牛卫的可视化能力尤为突出。系统可实时呈现被投企业新老客户变动、前十大客户的企业性质、采购金额、权重占比、经营评分及评级,投资经理轻点鼠标,就能清晰掌握企业核心客户结构。例如,通过饼状图与柱状图的联动呈现,若某企业60%以上营收集中于单一客户,系统会直接标注其抗风险能力并发出预警,提醒投资机构重点关注。

同时,系统支持对比被投企业近三年前十大客户数据,从占比、评分两大维度,直观呈现核心客户群的演变轨迹。这种动态对比,不仅能让投资机构清晰判断企业是否优化客户结构、降低单一客户依赖,更能通过客户评级的升降,验证企业管理层的战略执行效果与市场竞争力变化,将抽象的“竞争力”转化为可量化、可视化的数据,让研判更高效。

此外,在舆情与司法风险监控上,可视化功能同样发挥重要作用。系统实时监测全网舆情,通过情感分析模型自动分类正向、中立、负面信息,直观呈现舆情动态;若监测到重大司法诉讼、行政处罚,系统界面会立即触发预警,让潜在风险无处遁形。

传统投后管理多处于“事后补救”模式,往往等到风险爆发才介入,错失最佳应对时机。而犀牛卫凭借实时数据监控能力,推动投后管理从“被动响应”向“主动预防、智能干预”跨越,构建起完整的风险应对闭环。

当可视化系统捕捉到关键风险信号时,会立即触发预警机制。以客户变动为例,若前十大客户中某关键客户采购额骤降、经营评分断崖式下滑,系统会第一时间发出“风险预警”,提示投资经理:这并非单纯的财务波动,可能预示着合作关系生变或下游行业动荡。此时,投资机构可在问题发酵前介入干预,规避营收骤降带来的估值回调风险。

犀牛卫高效便捷的月度《投后管理动态监测报告》,依托系统自动化数据抓取与分析能力,这份原本需要投后团队耗费数日整理的报告,如今仅需10分钟即可生成。报告摒弃静态数据罗列,重点包含风险预警摘要、客户变动分析及针对性应对建议,成为投资经理的“行动指南”,让其摆脱繁琐的数据整理工作,专注于决策与沟通核心。

投后管理的终极目标,是实现资产保值增值与顺利退出。犀牛卫的所有功能,最终都围绕这一核心目标展开,为投资回收保驾护航。

一方面,通过全天候重大司法风险预警,守护投资安全基本盘。当系统监测到被投企业卷入重大诉讼、面临行政处罚时,会第一时间提醒投资机构介入,助力机构在罚款、赔偿或业务中断造成重大损失前,采取应对措施,最大限度降低直接损失,防止风险扩散,守护资产价值。

另一方面,通过客户结构深度分析,为资产增值提供清晰路径。掌握客户结构不仅是风控手段,更是企业战略导航的关键。投资机构可通过系统,清晰评估被投企业的市场竞争力、客户粘性与销售健康度:若数据显示企业正以更高评分、更优质的新客户,替换流失的老客户,便验证了企业战略的有效性,增强投资机构在下一轮融资中的定价信心;若客户结构持续恶化,机构也能提前布局,无论是引入战略资源改善企业销售能力,还是启动并购重组等退出预案,都能做到有备无患、精准施策。

尽管具备全流程、高智能的投后管理能力,犀牛卫的部署门槛却极低。为加速金融机构数字化转型,助力更多机构实现投后管理升级,犀牛卫面向金融机构推出免费私有化部署方案,让可视化、智能化投后管理,不再是头部机构的专属。

部署流程高效便捷,全程远程操作,无需机构投入额外人力物力:机构提交申请后,即可获得独立安装文件及专属二维码;将二维码发送给被投企业相关人员,企业扫码后仅需2分钟,即可完成合规授权;授权完成后,被投企业全维度真实经营数据,将实时同步至机构投后管理系统,真正实现“即扫即用、实时可视”。

用户体验上,犀牛卫支持多终端同步使用:办公室可通过电脑桌面快捷入口登录,差旅途中可通过犀牛卫APP、小程序登录移动端【工作台】,实现随时随地高效办公,打破空间限制。数据安全方面,系统采用隐私计算与数据黑匣子技术,严格符合金融合规要求,从技术底层杜绝数据泄露;同时支持管理人员精细化权限管控,确保只有授权人员才能查看相关数据,全方位守护数据安全。

2026年,随着犀牛卫免费私有化部署的全面推广,可视化、智能化的投后管理全流程,将逐步成为所有金融机构的标配工具,助力机构驾驭市场不确定性,提升投资回报,开启投后管理的全新篇章。返回搜狐,查看更多